コインチェックはなぜ強い──決算で見えたマネックスの稼ぎ頭の存在感

マネックスグループが上半期(2021年4~9月)の決算報告書を開示した。利益を2倍以上に拡大させた同グループの中で、ひときわ目立つ存在は暗号資産(仮想通貨)取引サービスとNFT事業を手がけるコインチェックだ。

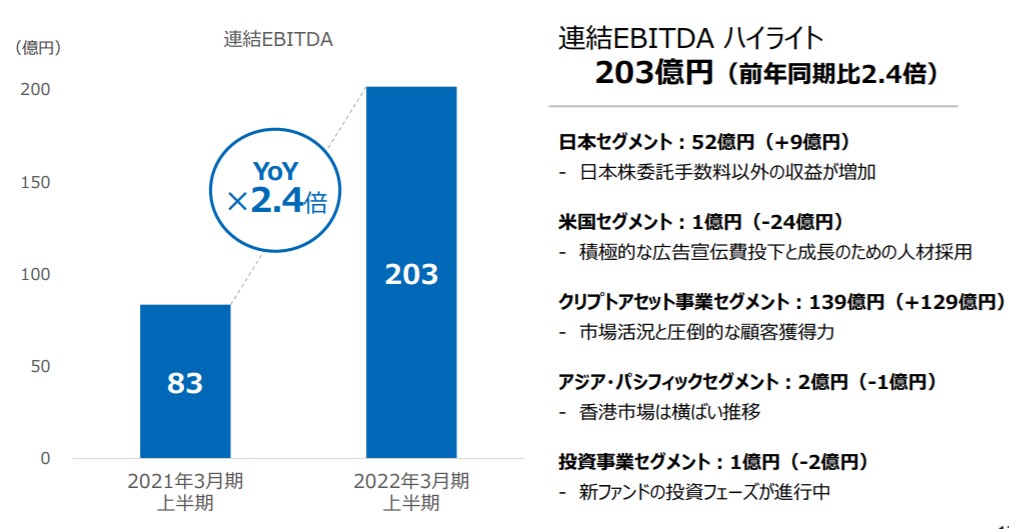

マネックスは10月29日、上半期の連結EBTIDAが203億円となり、前年同期の83億円から2.4倍に増加したと発表した。そのうち、コインチェックの事業にあたる暗号資産(クリプトアセット)事業セグメントは全体の68%(139億円)を占めた。

EBITDA:Earnings Before Interest Taxes Depreciation and Amortizationの略で、税引前利益に支払利息、減価償却費を加えて算出される利益のこと(SMBC日興証券より)

預り資産は4倍増、4000億円超

コインチェックの収益拡大をけん引したのは当然、ビットコイン(ETH)を中心とする暗号資産価格の高騰と北米や欧州における同市場の急成長だ。日本国内においても、コインチェックやbitFlyerなどの暗号資産交換業者における口座開設数は大幅に増加した。

国内の暗号資産の取引口座は8月31日時点で、498万口座。昨年12月末の379万口座から、100万以上も増加。実際に稼働している口座の数は、同期間で21%増え、287万口座となった(日本暗号資産取引業協会のデータ)。

コインチェックが公開したデータによると、同社の本人確認済み口座数は9月末で143万口座で、前年同期の99万2000口座から44%の増加を記録。国内の暗号資産取引口座の総数に対して、約29%を占めた。預かり資産は同期間で、1068億円から4445億円の4倍増となった。

Q1からQ2では収益大幅減

一方、四半期ベースで見ると、コインチェックの収益と売買代金(特定期間に売買されたすべての暗号資産)は、4~6月期から7~9月期にかけて大きく減少した。背景にあるのは、暗号資産の中で最大の時価総額をほこるビットコインの相場だ。

下のチャートが示すように、ビットコインの価格は2020年11月から上昇を続け、今年4月にかけて右肩上がりに推移した。しかし、価格は当時のピークである6万3000ドル付近から急角度の下降線を描き、7月下旬には3万800ドルまでスライドした。

マネックスグループの暗号資産事業が計上した、7~9月期の税引き前利益は48.3億円で、前年同期と比べると6倍近く増加したが、4~6月期の89.9億円からは大幅減となった。コインチェックにおける取引所売買代金と販売所売買代金は、いずれも第1四半期から第2四半期にかけて大きく減少している。

販売所取引(売買):コインチェックなどの交換業者が相対となる暗号資産の取引を販売所取引と呼び、客同士が行う取引は取引所取引(売買)という。

急拡大するNFTは成長の源泉か?

暗号資産相場と国内市場における取引規模の拡大ペースは、コインチェックの今後の収益を左右する要因だが、同社が今年いち早く始めたNFTマーケットプレース事業はコインチェックの成長の源泉となる可能性がある。

今では、LINEやGMOインターネットグループ、SBIホールディングスなどの大手企業もマーケットプレースの運営を開始しているが、コインチェックは早くからブロックチェーンを基盤技術にする暗号資産とNFTの両事業の拡大を図ってきた。

ブロックチェーン分析企業のDappRaderがまとめたレポートによると、2021年7~9月期のNFTの取引高は107億円ドル(約1兆2200億円)で、前四半期から700%以上増加した。

暗号資産取引サービスで米国最大手のコインベース(Coinbase)も10月に、マーケットプレイス「Coinbase NFT」を開設する計画を発表した。世界最大のマーケットプレースと言われる米OpenSea(オープンシー)を追随するかたちだ。

NFT(ノン・ファンジブル・トークン=非代替性トークン):ブロックチェーン上で発行される代替不可能なデジタルトークンで、アニメやイラスト、ゲーム、アート、写真などのコンテンツの固有性や保有を証明することができる。

|テキスト・編集:佐藤茂

|トップ画像:Shutterstock