イーサリアム現物ETFのデビュー以降、ETHの流動性は20%低下

- アメリカの暗号資産取引所におけるイーサリアムの5%マーケットデプス(市場深度)は、アメリカで現物ETFが導入されて以来、20%低下した。

- CCDataによると、これは市場の低迷と季節要因が原因だ。

ETF(上場投資信託)は市場の流動性を確実に高め、大口の買い注文や売り注文を安定した価格で執行しやすくする。これは、アメリカでビットコイン現物ETFが承認される前の2023年12月にCoinDeskが報じた内容だ。

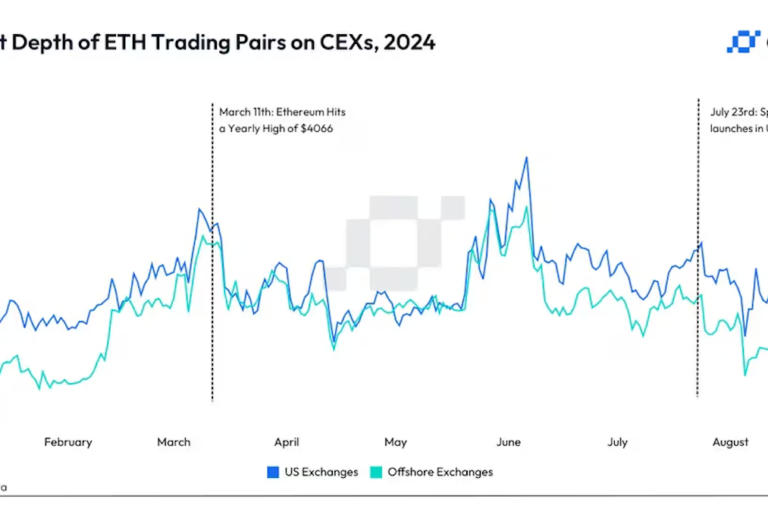

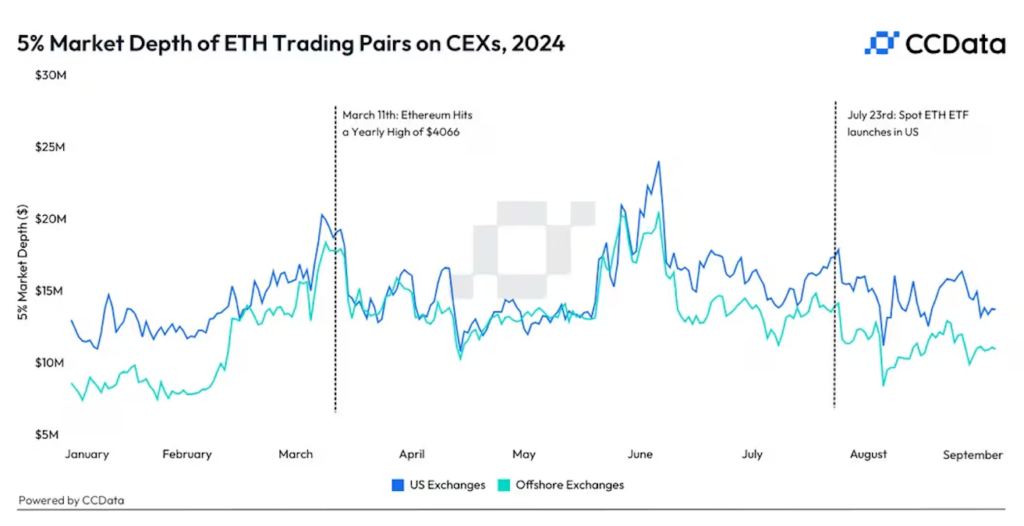

流動性の向上は、ビットコイン(BTC)市場では1月11日のビットコイン現物ETFのデビュー後に実現した。しかし、イーサリアム(ETH)では異なった展開を見せている。ロンドンを拠点とするCCDataが追跡したデータによると、7月23日に9つのイーサリアム現物ETFがデビューして以来、イーサリアムの流動性は低下している。

ETFのローンチ以来、アメリカの中央集権型取引所におけるETHペアの5%マーケットデプス(市場深度)の平均は、20%減の約1400万ドル(約20億3000万円、1ドル=145円換算)となった。アメリカ以外の中央集権型取引所でも19%減の約1000万ドル(約14億5000万円)だ。つまり、現在は流動性が低下し、現物価格を5%動かすことが以前よりも容易になっており、大口注文に対する感応度が高まっていることを示している。

「中央集権型取引所におけるETHペアの市場流動性は、年初よりも高い水準を維持しているものの、6月のピーク時から45%近く下落している」とCCDataのリサーチアナリスト、ジェイコブ・ジョセフ(Jacob Joseph)氏はCoinDeskに述べた。「これは、市場環境の悪化と夏場の季節要因によるもので、取引活動の低下を伴うことが多い」。

ここでいう「5%」とは、ある資産の価格に対して上下5%以内の価格で出されている買い注文と売り注文の数量を指す。 5%マーケットデプスが大きいほど流動性が高く、スリッページコストが低いことを示す。 CCDataは、30の中央集権型取引所におけるすべてのETHペアの5%マーケットデプスを調べた。

ファーサイド・インベスターズ(Farside Investors)が追跡しているデータによると、イーサリアム現物ETFは7月23日以降、累計で5億ドル(約725億円)以上の流出を記録している。イーサリアムの価格は25%以上下落し、2360ドル付近まで下落していることがCoinDeskのデータで示されている。

|翻訳:CoinDesk JAPAN

|編集:井上俊彦

|画像:Shutterstock

|原文:Weeks After Ether ETF Debut, ETH Market Liquidity Has Dropped by 20%