「ハイリスク」な暗号資産担保ローン残高、2年ぶりの高水準──清算の連鎖の可能性も

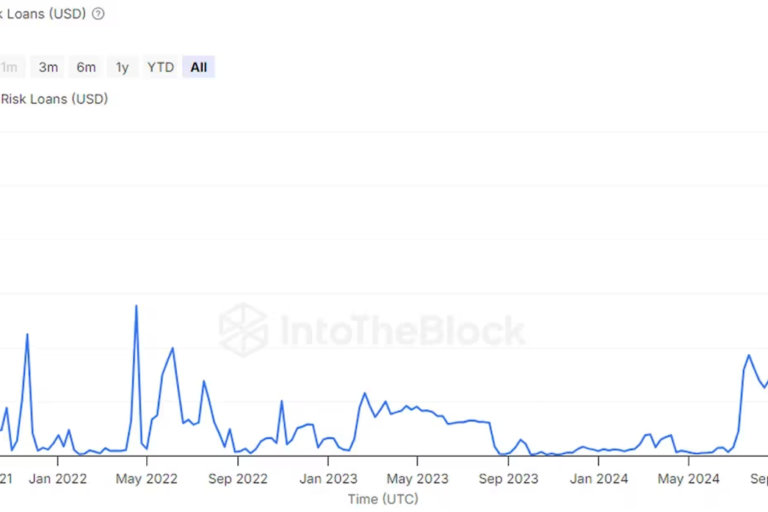

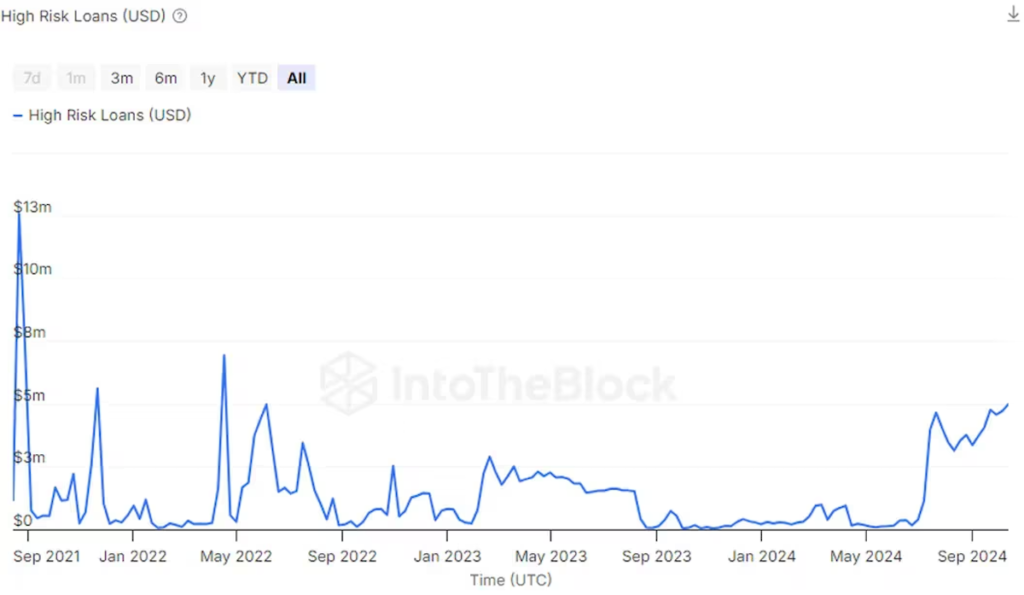

- IntoTheBlock によると、清算価格の5%以内の暗号資産担保ローンの総額は、ここ2年以上で最高となっている。

- いわゆるハイリスクローンの急増は、清算の連鎖と市場のボラティリティが今後起こる可能性を示している。

分散型融資(DeFi)市場は活況を呈しており、「ハイリスク」のローンが2年ぶりの高水準に急上昇し、清算カスケードとボラティリティへの懸念が高まっている。

分析会社IntoTheBlockが追跡したデータによると、清算価格の5%以内と定義される高リスクローンの総額は10月16日に5500万ドル(約82億5000万円、1ドル=150円換算)に上昇し、2022年6月以来の最高額に達した。

暗号資産(仮想通貨)トレーダーは、暗号資産の形で担保を固定することで、分散型融資プラットフォームから融資を受けることが多い。ここでのリスクは、担保の価値が下がりすぎると、プロトコルが担保を売却して債務を清算することだ。清算価格の5%以内の融資は、担保の価格が5%下がると融資をカバーできなくなり、清算が引き起こされることを意味する。

したがって、こうしたリスクの高いローンの急増は、清算の連鎖を引き起こす可能性があるため、注目に値する。このプロセスでは、一連の清算が急速に起こり、暗号資産の価格が下落する。その結果、さらなる清算と市場の混乱の増大につながっていく。

「大口の清算は担保価値に影響を与え、より多くのローンが清算のリスクにさらされ、価格の下落スパイラルを生み出す可能性がある」と、IntoTheBlockはマーケット・アップデートで述べた。「市場の急落により、ローンをカバーするのに十分な担保が不足し、貸し手にとっての損失につながる可能性がある」。

IntoTheBlockは、不良債権は市場の流動性に悪影響を及ぼし、大口注文を安定した価格で取引することが困難になる可能性があると付け加えた。「不良債権は、潜在的な損失を防ぐために貸し手が新たな流動性を追加することを妨げる可能性がある」と同社は指摘した。

|翻訳:CoinDesk JAPAN

|編集:井上俊彦

|画像:IntoTheBlock

|原文:‘High-Risk’ Crypto Loans Surge to a Two-Year High of $55M