マラ、7億ドルのシニア転換社債募集へ──株価は5%下落

- マラ・ホールディングスが2030年満期の7億ドルのシニア転換社債の私募を行うと発表した。

- マラは、調達資金のうち最大2億ドルを2026年満期の既存転換社債の一部の買い戻しに充てる予定だ。

- この募集には、購入者が追加で1億500万ドルの社債を取得するオプションが含まれている。

ビットコインマイナーのマラ・ホールディングス(MARA Holdings)は、2030年満期の7億ドル(約1085億円、1ドル155円換算)のシニア転換社債の私募を行うと発表した。この社債は適格機関投資家向けに提供され、購入者が追加で1億500万ドルの社債を購入するオプションが含まれる。

シニア債:資産担保証券(ABS)の発行に際してリスクを3分類した中で、最もリスクの低い水準の債券のこと。「優先債」ともいいます。証券化商品のうち最も安全な部分を「シニア債」といい、最もリスクの高い部分をジュニア債(劣後債)、中間にあるものをメザニン債といいます。(出典:三井住友DSアセットマネジメント)

マラは、調達資金のうち最大2億ドル(約310億円)を2026年満期の既存転換社債の一部の買い戻しに充てる計画だ。

残りの資金は、ビットコイン(BTC)の蓄積や一般的なニーズに使用される予定だ。一般的なニーズには拡大や戦略的買収、債務返済などがある。

2030年に満期を迎えるこの社債は、マラの裁量により現金または株式に転換することができる。利息は半年ごとに支払われるが、社債の最終条件はまだ決定されていない。

市場はこの募集発表を好感せず、株価はプレマーケット取引で5%下落して19.97ドルとなった。

マラの計画の前には、東京証券取引所に上場しているメタプラネットやマイクロストラテジーが同様の発表を行っていた。

|翻訳・編集:林理南

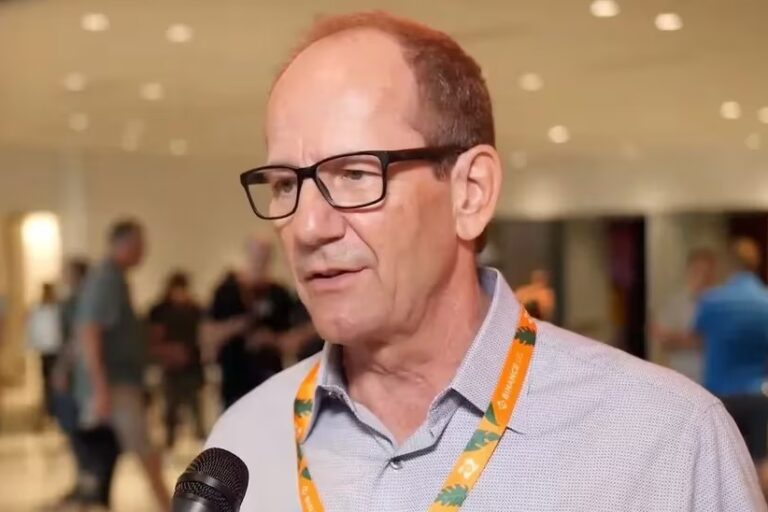

|画像:マラCEO(CoinDesk)

|原文:MARA to Offer $700M Convertible Senior Note, Shares Fall 5%