スーパーアプリ競争に挑むau PAY「スマートマネー構想」の勝算──auフィナンシャルHD藤井氏に訊く

急速に浸透しているキャッシュレス決済。決済額はクレジットカードが断然大きいが、最も注目されているのは「スマホアプリを使ったQR・バーコード決済」だ。「○○Pay」というアプリは多数生まれ、日常における利用回数も着実に増えている(J.D.Power、3月発表「2020年前期QRコード・バーコード決済サービス顧客満足度調査」)。

複数のPayアプリを使い分けている人も少なくないが、前出調査によれば、既に利用サービスの固定化も進んでいる。淘汰は始まっているのだ。競争が激しくなる中で、果たしてどのサービスが勝つのか。

主なプレイヤーは、言うまでもなく大手通信キャリアグループだ。中でも最も伸びてきたのはソフトバンク陣営のPayPay。先行した大規模キャンペーンで知名度は高く、加盟店も多い。前出の調査でも満足度首位を取っている。通信キャリアの最大手NTTドコモはd払い。満足度は楽天やLINE、メルカリなどより若干低いものの、グループの大きさ・総合力はあなどれない。

その調査で満足度2位につけたのが、KDDI陣営のau PAYだ。後発のように思えるが、実はKDDI は金融サービスを提供する企業・商品ラインアップが豊富。その核となるスマホ決済サービスのau PAYは今後注目に値する存在と言えよう。

2019年に設立されたばかりの中間金融持株会社auフィナンシャルホールディングスで、執行役員 最高デジタル責任者 兼 Fintech企画部長を務める藤井達人氏に、グループが掲げる「スマートマネー構想」や同社の目指すところについて聞いた。

中間金融持株会社の設立とブランド統一、「すべてのスマホユーザーが使える」アプリの投下

「au PAYで」

個性的な登場人物がこう連呼するCMが印象に残っている人は少なくないだろう。KDDIが手掛ける決済サービス「au PAY」は、auスマホ契約者に限らず使える決済サービスだ。前身のau WALLETは2014年からサービスしていただけあって(20年2月にリニューアル)、 会員数は既に2200万人を突破している。

2019年年4月にau PAYを開始したKDDIだが、比較的早くから金融サービスに取り組んできた。2008年にじぶん銀行(設立時)を設立、10年にはauかんたん決済を開始、au WALLETは2014年から始め、プリペイドカード・クレジットカードの提供やポイントサービスの強化などを実施。ライフネット生命の筆頭株主もKDDIだ。こうした事実があまり知られていなかったとするなら、それはブランド名がバラバラだったことも一因かもしれない。

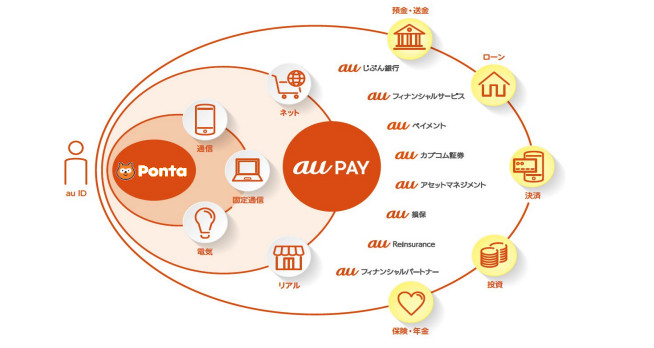

だが2019年4月、ブランドで統一が図られ、auを冠する金融グループであるauフィナンシャルグループ(auフィナンシャルホールディングスおよびグループ会社の総称)が誕生した。KDDIが三菱UFJ銀行と折半出資していたじぶん銀行は、auフィナンシャルホールディングスが過半を出資してauじぶん銀行に。ウェブマネーは社名を変更しauペイメントに。三菱UFJフィナンシャル・グループが親会社であるカブドットコム証券は、TOBを経てauカブコム証券とした。KDDIフィナンシャルサービスもauフィナンシャルサービスになる予定だ。こうしてあらためて見ると、銀行・決済・証券・保険事業が揃った、フルラインナップの金融商品・サービスを提供するグループだと分かる。

【PR】auカブコム証券の強みや取引手数料は?評判やクチコミは?

auブランドの統一と同じタイミングで発表されたのが、金融事業を統括する持株会社auフィナンシャルホールディングスの設立だ。

同社で最高デジタル責任者を務める藤井達人氏は、かつて三菱UFJフィナンシャル・グループで邦銀初のスタートアップアクセラレータプログラムやMUFG APIs(銀行API)、MUFGコインの立ち上げなどデジタルトランスフォーメーション領域で中心的な役割を果たし、今なおフィンテックの推進や啓発、業界の拡大に尽力しているキーパーソンでもある。その藤井氏が最大手の金融グループから離れ、通信グループに移って金融事業に取り組むあたりに、金融業界の変化を感じた向きもあるかもしれない。

具体的にはどのようなものか藤井氏に問うと、2019年5月発表のKDDI中期経営計画で発表された事業戦略「通信とライフデザインの融合」があると説明する。

au経済圏からライフデザイン、スマートマネー構想へ

KDDIが金融持株会社の設立と同時に発表したのが「スマートマネー構想」。高橋誠社長が記者会見で、「スマホ・セントリックな金融、スマホ金融が今後重要になる」と話しているが、この構想は“生活の中心となったスマホを通じたサービスにより、決済・金融体験を総合的に提供するもの”と説明できよう。

「ライフデザイン」領域とは簡単にいえば、通信以外のすべてのジャンルのことだ。コマース、金融、エネルギー、エンターテインメント、エデュケーションなど、通信以外の領域にも取り組み、顧客に新しい体験価値を創出し、持続的な成長を目指すというのが狙いだ。

携帯キャリアであるKDDIが通信以外の事業に注力することについて、藤井氏は「通信の事業環境が厳しく変化していることがある」と説明する。

2019年に成立した電気通信事業者法改正で、通信料金の端末との切り分け分離プランが義務づけられた。それまでキャリアは端末購入補助を提供していた。auの「毎月割」、NTTドコモは「月々サポート」、ソフトバンクなら「月月割」で、スマホを買い換える大きなインセンティブになっていた。だが法改正で続けられなくなり、販売手法の変更を余儀なくされたという。

さらに、「新規事業者の参入」も大きな要因だ。ここ数年、UQモバイルやワイモバイル、マイネオと言った多くのMVNO(仮想移動体通信事業者)が生まれている。またMNO(移動体通信事業者、いわゆるキャリア)でも、楽天が13年ぶりとなる新規参入を果たしている。特に楽天は取扱高7.5兆円の楽天カードや楽天Edyなどのキャッシュレス決済を持っているし、会員数1億以上の大きな楽天経済圏を持つ。強敵であることは間違いない。

こうした状況の中で、「通信サービスだけでお客様の満足度を高めるのは難しい」(藤井氏)ことが、通信以外のサービス拡充につながっている。

このライフデザイン構想は、以前からKDDIが掲げていた「au経済圏」から連なるものでもあるだろう。同社の“一期前”の中期経営目標(2017年3月期-19年3月期)に挙げられた3つの事業目標を見ると、「国内通信事業の持続的成長」と「グローバル事業の積極展開」とともに、「au経済圏の拡大」が挙げられている。

「au経済圏」とは、当時、KDDIと通信契約している顧客が、KDDIが提供する通信に限らない各種サービスを利用することで生まれる成長領域を指した。この時は「通信企業からライフデザイン企業への変革を目指す」として、auスマートパスとauショップのオムニチャネル化を含む“auライフデザイン”という構想も打ち出している。auが提供するあらゆるサービスを、auの契約顧客に提供しようというものだ。

最新の中計で興味深いのは、「au経済圏」でも「auライフデザイン」でもなく、「通信とライフデザインの融合」となっていることだ。グループの企業名やサービスではしっかりと“auブランド“を打ち出しつつも、auスマホ契約者以外へのリーチもにらんでいる。前述したようにau PAYもすべてのスマホで使えるようになった。

そこから生まれた「スマートマネー構想」について、藤井氏は「構想の中核にあるのは、金融サービスの提供ではない。スマートフォンを通じてお客様の日常生活における金融や決済サービスをより身近に変えていくこと」と話す。「金融という言葉をあえて外している」(藤井氏)のも、世界観を狭めないようにという工夫だろう。

スマートマネー構想を実現するスーパーアプリ

KDDIはau PAYについて、20年2月の発表で「金融サービスに強い『スーパーアプリ』を目指す」と宣言している。

「スーパーアプリ」とは、複数のサービスを提供するミニアプリをオーガナイズする親アプリのこと。あらゆるサービスが、そのスーパーアプリを中心に展開され、利用できるわけだ。

こうした動きは中国や東南アジアが先行しているが、日本でも各社が取り組んでいる。PayPayは配車サービスのDiDiが使えるようになり、PayPayモールやPayPayフリマというミニアプリも擁する。決済アプリではないものの、メッセージアプリのLINEでは、「LINE ○○」と名のつく複数のサービスが提供されている。いみじくもPaPayの親会社であるヤフー(Zホールディングス子会社)は、LINEと経営統合が決まっており、これらのサービスも連携などが図られ、より充実していくだろう。

こうした陣営と戦うKDDI、auブランドの強みとは何だろうか。

藤井氏は「au累計契約数は約5,800万で、ロイヤリティの高いお客様がいること」、そして「金融サービスのフルラインアップをもっていること」を挙げる。

さらに「金融は規制産業で、業を営むには金融庁の認可や登録が必要。また、サービスがあるだけではダメで、認可・登録済みの、お客様におすすめできるラインアップがあることも重要」と説明。そして「状況に応じて適切なサービスが提供できる。このお客様には投資のニーズがある。こちらの方にはローンのニーズがある。そうしたニーズとタイミングを見極めて、タイムリーに提供できる仕組みを実現していきたい」と構想を話す。

そこにあるのは「通信事業とデータの連携」の可能性だ。たとえばau PAYでは、少額ローンを提供しているが、au IDを活用すればアプリで簡単に申し込めるという。藤井氏は「たとえば、au IDを使うことで、新たなサービスを利用する際、さまざまな情報を何度も入力する必要がない。シンプルな機能だがこれは重要なUXだ」と力を込める。

さらに、今年KDDIが始めたじぶんでんきを紹介し、「auじぶん銀行の住宅ローンと、じぶんでんきを同時に申し込むと、住宅ローンの金利を下げるといったこともできる。グループ会社だからこそできるサービスだ。金融と金融以外との商材とを連携させ、コンテクチュアルな金融サービスを提供できる」と可能性の大きさを示唆する。

そこで、あえて意地悪く「早期から金融に取り組んでいたわりに、スマホ決済では遅れているように思われるが?」という質問を投げかけてみた。

藤井氏は「au PAYアプリ自体はKDDIの金融決済ビジネス部が企画・開発している。auフィナンシャルグループは決済システムの運用や、金融ミニアプリ等を提供する役割」と前置きしたうえで、「au PAYアプリでQRコード決済が使える場所を増やすことは重要な課題」と認めながらも「しかし使い勝手の面で競合他社に劣っているとは思っていない」と言い切る。「au PAYでは国際ブランドのプリペイドカードを発行しており、ネットを含む多くのお店で決済できる。使える場所という点では、お客さまに利便性を提供できている」と解説する。さらに「au PAYアプリから連携しているサービスの種類が劣っているわけではない」とも付け加える。

PR】auカブコム証券の強みや取引手数料は?評判やクチコミは?

前段で紹介したヤフー+LINE陣営は手強そうだ。しかし、利用店数で最多のPayPayは関連する金融サービスが出揃っているとは言いがたい。LINEにはほけんや投資のサービスはあるものの、金融サービスのラインアップを考えると、auフィナンシャルグループに長があるように見える。

ウィズコロナの時代、お金の常識、お金にまつわる行動が変わる

2020年4月、コロナウイルス感染拡大を防止するためにテレワークが推奨されている中、本取材もオンラインで行われた。こうした外出自粛、テレワークの広がりは、キャッシュレスにはどういった影響が考えられるだろうか。

藤井氏は「常識が変わっていく。ウイルス付着の可能性が指摘される現金を使わない、キャッシュレスがより浸透する」と指摘。現金はもとより、プラスチックのカードを手渡しすることすら減ると示唆、「スマホのQR決済ならカードを差してボタンを押すことすら不要。ここにも普及への期待感がある」と話す。

さらに「お金というもの、支払いなど自分のお金の環境を対して考える時間が増え、自分のお金の使い方にセンシティブになっていくと思う」とも述べる。PFM(パーソナルファイナンシャルマネジメント、個人資産管理)のアプリが重宝されると展望し、「au PAYアプリでも、銀行残高やカードの利用履歴を一覧化して見られる機能を提供している。自分の資産を確認できるこのアプリはより利用されるのでは」という。

au PAYアプリの発展や構想の実現に向けた課題を問うと、「(auフィナンシャルHDは)アプリのうちの金融に関わる部分を担うが、直近、取り組まなければならない課題はUX(ユーザーエクスペリエンス)。難しく捉えられがちな金融サービスを、いかにハードルを下げて利便性高く提供できるかがカギ」と指摘する。

現状、新しい金融サービスを利用しようとすると、口座開設の申込みをし、本人確認で免許証やマイナンバーカードのデータを送るなどの段階を踏む必要がある。オンライン化され昔と比べてハードルは下がったし、法規制の壁があるとはいえ、まだまだ工夫でハードルは下げられると考えているのだろう。

さらに藤井氏は「スマートマネー構想のスマートとは、“AI的な”スマートでもあると考えている」と付け加える。「お客さまからお預かりしたビッグデータから細かなニーズを汲み取って、次に何をしたらいいのかを適切におすすめすることも技術的には可能だ。金融サービスは、信頼感が何よりも大事。お客さまとのエンゲージメントを高めるために、生活に寄り添った役にたつアドバイスができるようにしたい」と語る。

au PAYは最近、請求書払いなどにも対応した。近々の予定では、Pontaとの統合が5月下旬に控えている。KDDIもau WALLETポイントを提供していたものの、使う店舗・場所が限られてきた。au PAYではローソンやゲオ、KFCなど身近なチェーン店では(Pontaとの統合前に既に)利用できたが、Pontaとの統合後は、利用できる店舗はさらに増え、22万店舗で使えるようになる。また、おつり投資は予定より遅れているものの、近くサービス提供を始める予定だ。こうしてauPAYアプリは、より充実したスーパーアプリとなっていく。auスマホユーザー以外にもau IDを持たせられるかどうかがカギだろう。

スーパーアプリ競争を勝ち抜くのはどこか

「金融」を縁遠いものを考える人も多いが、商品を買うにもサービスを使うにも決済は切っても切り離せない。老後の年金づくりなど資産運用も国任せではいられない。おつり・ポイント投資なども生まれ、投資のハードルは下がっている。右肩上がりの経済成長が期待できない中で、家計管理は賢くやる必要がある。これまで以上に、誰もが金融・お金について考え、行動しなければいけない時代になっている。

となれば、金融・お金にまつわる手続きのハードルを下げ、より便利なサービスを提供しようという動きは強まる。決済にQR・バーコードが使われ続けるかどうかは分からないが、消費者・投資家にとって最も身近で使いやすいデバイスがスマホである以上、各企業は、いかにスマホで自社サービスを使ってもらうかに腐心するだろう。

そして、アプリをあれこれインストールして、用途ごとに使い分ける人もいるだろうが、「スーパーアプリですべて済むほうがいい」と考える人は多いはず。そのほうが、ポイントを貯めたり使ったりする点でも得になる。そう考えれば、スマホ時代にスーパーアプリの競争が激化するのは自然な流れだ。

スーパーアプリが使われるかどうかを決めるのは、アプリのUI、UXが洗練されているかどうかと、金融・決済を核としたあらゆるサービスのラインアップが充実しているかどうかだ。そこで、自社・グループでサービスを充実させる企業もあれば、他社との連携でそれを図るところもあるだろう。なお自社グループでサービスを充実させてきたKDDIだが、オープンイノベーションにも積極的で、スタートアップへの投資、他社との協業にも注力している。こうした観点から昨今の金融機関やIT企業の資本、業務提携やコラボレーションを見ると興味深い。

通信キャリアは楽天が参入するまで大手3社がシェアの多くを占めていた。しかしPayアプリはキャリアを問わない競争。ドコモやソフトバンクのスマホユーザーがau IDを作ってau PAYを使うこともあり得る。しかし、その逆もあり得る。キャッシュレスのスマホ決済、スーパーアプリの競争で最も支持され成長するのは、果たしてどのサービスなのだろうか。

文・編集:濱田 優

写真:metamorworks / Shutterstock.com

一部変更のお知らせ:公開された情報をより正しく伝えるため、一部文章を変更しました。