ビットコイン先物で記録的なショートポジション、その理由は?

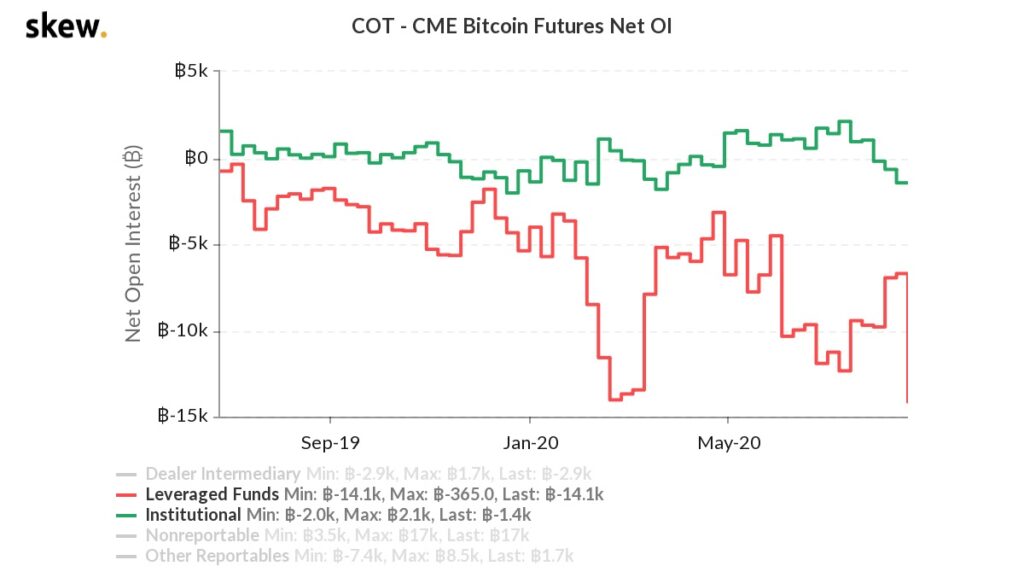

米商品先物取引委員会(CFTC)が21日に発表したウィークリーレポートによると、資金を借り入れて取引を行うヘッジファンドなどのレバレッジド・ファンドのショートポジション(売り持ちポジション)は先週、110%増加し、1万4100件の過去最多を記録した。

CFTCは毎週金曜日に、その週の火曜日までの先物市場の情報を集計したCOT(Commitment of Traders)レポートを発表する。機関投資家も同週、1400件のショートポジションを取っており、前週から2倍以上に増えた。

赤:レバレッジド・ファンド、緑:機関投資家

出典:Skew

キャリートレードとは

暗号資産デリバティブ調査会社スキュー(Skew)によると、「(レバレッジドファンドによる)記録的なショートは、そのほとんどは魅力的なキャッシュ・アンド・キャリーが要因だった可能性が高い」という。

「キャッシュ・アンド・キャリー(またはキャリートレード)」は、デリバティブ商品と原資産の価格差から利益を得ようとする裁定取引をいう。

この取引手法では、スポット(現物)市場で資産を購入し、先物市場が現物市場よりも大幅に高い価格(プレミアム)で取引されているときに先物市場で売り待ちポジション、つまりショートポジションを取る。

先物価格は満期日に現物価格と同じになり、キャリートレーダーにとってはリスクもリターンもゼロとなる。

TradingViewによると、8月28日に満期日を迎えるビットコイン先物は今月初めには400ドルのプレミアムで取引されていた。

4月以降で最も高いプレミアムだったため、レバレッジドファンドはキャリートレードを行うようになったのかもしれない。オーケーエックス(OKEx)のような他の取引所でも先物プレミアムの急騰が見られた。

プレミアムはこの3日間の取引では100ドル以下の水準まで下落しており(CMEの先物は土日は休場)、今はキャリートレードはあまり魅力的なものではない。

翻訳:下和田 里咲

編集:増田隆幸、佐藤茂

画像:Skew

原文:Leveraged Funds Take Record Bearish Positions in Bitcoin Futures