ビットコイン市場に今から参入するには──「ドルコスト平均法」は有効か

暗号資産のビットコインは3月に4000ドルを割って底を打ってから、大きく回復してきた。12月1日、1万9900ドルを超えて史上最高値を更新し、年初から170%近く上昇している。

機関投資家の参入が続く一方で、個人投資家の多くは市場に参入できずにいる可能性が高い。過去数週間で、「機会を逃すことへの恐怖(FOMO:fear of missing out)」が芽生えたことだろう。

ビットコインが史上最高値付近で取引されている今、大幅な価格下落の可能性はゼロではない。ビットコインは過去の強気相場で20%以上の下落を経験している。

出典:CoinDesk

この状況のなか、ビットコインの購入を考える投資家は「ドルコスト平均法(DCA: dollar-cost averaging)」を検討すべきだと、複数の暗号資産トレーダーは述べる。

ドルコスト平均法はビットコインのみならず、グローバル株式インデックスのような資産への投資を行う際にも用いられる方法で、今後数年間は実質金利がマイナスになることを背景に、この方法がより多く使われるだろうと、流動性プロバイダーB2C2 Japanのチーフディーラー、スコット・ウェザリル(Scott Weatherill)氏は話す。

どれくらいコストを削減できるか

ドルコスト平均法は、一度に全額を投資するのではなく、一定間隔で少額の資産を価格変動に関係なく購入していく手法。これは、取引が感情に影響されることを防ぐ。また、市場は下落を経験せずに上昇することはない。結果的に平均購入コストを下げることができる。

「ビットコイン投資でのドルコスト平均法は、下落リスクを低減し、歴史的に非常に利益を生む戦略だ」とウェザリル氏は主張する。

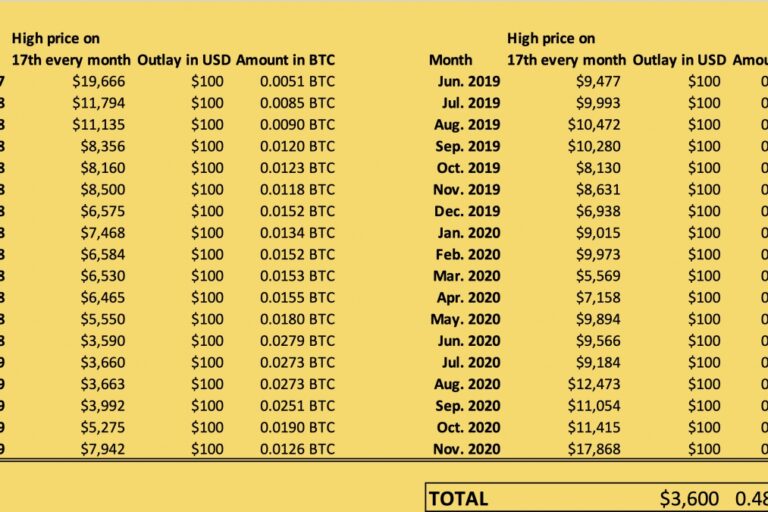

例えば、ある投資家が、ビットコインが1万9783ドルの高値となった2017年12月17日から、毎月17日にその日の最高値で100ドル相当のビットコインを購入し始めたとしよう。

出典:Omkar Godbole

本記事執筆時点、その投資家は約0.48ビットコインを保有し、平均購入価格は8660ドルとなる。これは、現時点の価格1万9400ドルから考えると、120%以上のリターンを手にしているとも言える。

しかし、もしこの投資家が2017年12月17日に一括投資した場合、ビットコインは当時の1万9783ドルから、わずかではあるが損失を被っていることになる。

前者の場合、投資家は毎月100ドルずつ、36カ月にわたって、価格が高い時にはより少ないビットコインを、価格が低い時にはより多くのビットコインを購入した。それが結果的に平均購入コストを下げ、かなりの利益をもたらした。

「理想的には、長期的に高い価格で売却するという希望を持って投資しなければならない。私の意見では、ベストの方法は毎月購入し、長期的にポジションを築くこと」とスイスクオート銀行(Swissquote Bank)のデジタル資産責任者クリス・トーマス(Chris Thomas)氏は語った。

翻訳:新井朝子

編集:増田隆幸、佐藤茂

画像:Omkar Godbole

原文:Missed the Bitcoin Rally? Here’s a Low-Risk Strategy to Ride the Bull Market