ソニー銀行、丸井がセキュリティ・トークンのエンゲージメント活用事例を紹介:東京都シンポジウム

金融庁が開催する「Japan Fintech Week 2024」の一貫として、東京都は3月1日、デジタル証券(セキュリティトークン)シンポジウム「デジタル証券の課題と展望」を開催した。会場は都が昨年末に東京・有楽町に開設したスタートアップ支援拠点「Tokyo Innovation Base」。

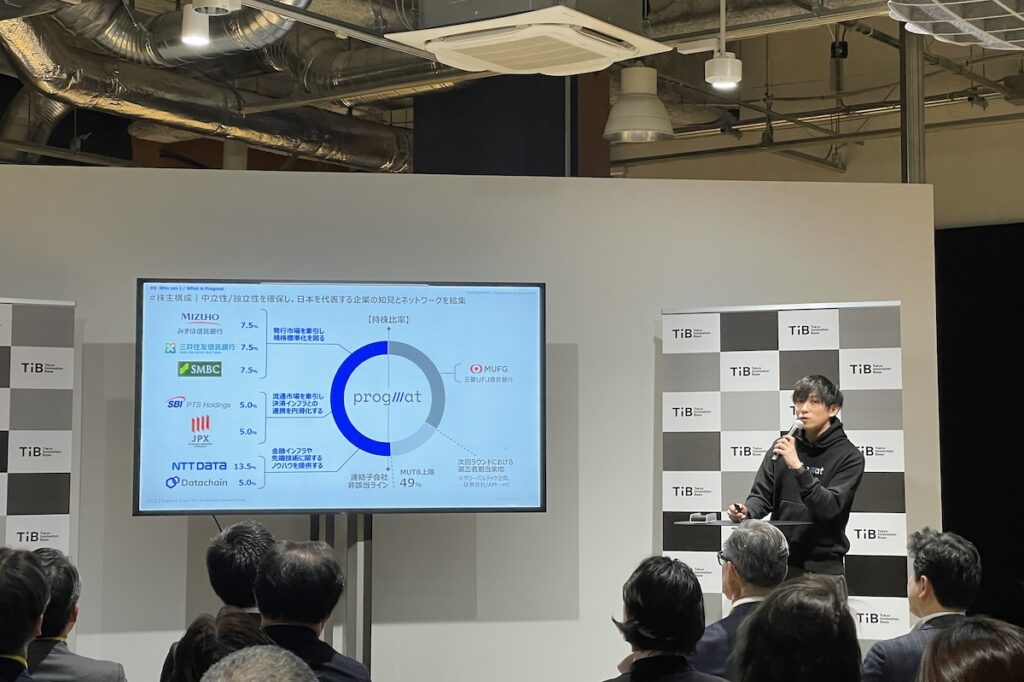

シンポジウムは、Progmat(プログマ)代表取締役 Founder and CEOの齊藤達哉氏の講演「デジタル証券の概要および国内市況について」からスタート。齊藤氏は自身がインターネットに公開している資料を使って、まず、2021年度の第1号案件からちょうど3年間で2000億円を超える規模にまで成長したセキュリティ・トークン(ST:デジタル証券)の概要を解説。特にその大勢を占める不動産STについて、案件規模が拡大、運用期間が長期化する一方で、投資家あたりの投資額は少額化する傾向にあり、市場が成熟化するとともに、「小口化」というSTのメリットが発揮されつつあると述べた。

さらにSTの発行体、受託者、取扱会社など、業界プレイヤーの動向に触れ、グローバルでも「RWA(現実資産)のトークン化」が大きな波となっているなか、日本は不動産STでそのパイオニア的位置を占めており、市場の拡大はもちろん、裏付けとなるアセットの多様化が進むとまとめた。

続いて、2つのパネルディスカッションが開催され、第1部には「エンゲージメント強化に向けたデジタル証券の活用について」と題して、ソニー銀行 執行役員常務の渡邉尚史氏、丸井グループ 取締役 常務執行役員 CFOの加藤浩嗣氏、冒頭で講演を行ったProgmatの斎藤氏、モデレーターとしてN.Avenue/CoinDesk JAPAN 代表取締役 CEOの神本侑季が登壇。従来の有価証券もデジタル化が進んでいるなか、STのメリットとしてあげられる投資家とのエンゲージメントについて語った。

クリエイティビティ×テクノロジー

ソニー銀行の渡邉氏は昨年7月に発表した、同行のデジタル証券の第一弾「投資用マンションローン債権セキュリティトークン(2023年第1号)」を紹介。初めての取り組みであり、カスタマーセグメントの分析を目標のひとつに掲げたと述べた。

また工夫した点として「お客様満足度の最大化、利便性の向上」をあげ、「良い商品でも、申し込み方法が複雑だったり、時間がかかったりすると脱落してしまう」と指摘。説明画面を丁寧に作り込んだことで、問い合わせの電話はほとんどなかったと述べた。UX(ユーザーエクスプレス)の工夫は「今後も活かしていける」という言葉が印象的だった。

「クリエイティビティとテクノロジーの力で、世界を感動で満たす。」をパーパス(存在意義)に掲げる会社として、今回はPoC(概念実証)的な取り組みだったため、テクノロジー面を優先したが、今後はクリエイティビティ面も追求していくと語った。

顧客にファイナンシャル・インクルージョンへの参加機会を提供

丸井グループの加藤氏は、冒頭で「信用は私たちがお客さまに与えるものではなく、お客さまと共につくるもの」という創業者の言葉を紹介。「金融サービスをすべての人に提供するファイナンシャル・インクルージョン、金融包摂」の実践を目指していると述べた。

丸井は2022年3月、デジタル証券の発行を発表。その際、プレスリリースには「社会貢献と資産形成を両立する選択肢を提供」と記している。

丸井は2019年に発表した「ビジョン2050」の中で、2050年までに「1000万人以上の世界の人々に金融サービスを提供」することを掲げ、その理念を共有するスタートアップと協業。さらに顧客に途上国向けのファイナンシャル・インクルージョンなど、社会的インパクト投資への参加機会を提供する手段を模索していたという。

そのための実現手段がセキュリティ・トークン(ST:デジタル証券)であり、顧客、具体的には同社のカード会員向けに直接STを販売し、利回りの一部をポイントで支払うような新しい形が可能になったという。もちろんSTなら、購入した顧客の管理も同社が直接行うことができる。

カード会員向けには昨年夏に3回目の販売を実施。「2億円の募集に対して、過去最高となる26億円の申し込み」があったと述べた。また「カードのアプリから簡単に申し込みができることが特徴」と続けた。

STによるエンゲージメント強化

モデレーターの神本からエンゲージメント強化の実感について問われると、ソニー銀行の渡邉氏は、顧客分析から「投資選好、リスク許容度が相対的に高い顧客とのエンゲージメント強化につながったこと」が判明したと述べた。

丸井の加藤氏は「カードは差別化が難しい商品だが、社会貢献と資産形成を両立したことで好評をいただき、STを購入したカード会員の利用率は他のユーザーよりも10%ほど高くなっている」と述べた。

「セキュリティ・トークンのメリット」について、Progmatの齊藤氏は「従来の振替債(ペーパーレス社債)ではできないことを考えるとわかりやすい」と指摘。利払いをポイントなどの電子マネーで行えることは、自社の経済圏に「お金を落とすこと」につながり、マーケティングコストを削減し、それを利子に乗せることも可能になると述べた。また投資家の情報がリアルタイムで把握できていれば、償還のタイミングで新しい商品を提案できると付け加えた。

今後の展開について、丸井の加藤氏は「財務や資金調達の観点から見ると、まだコストが問題になるが、マーケティングの観点からは非常に効果があった」と語り、マーケティングと資金調達を両立できる仕組みとして、マーケティング担当者が会社に提案するような動きになれば面白いのではないかと述べた。

ソニー銀行の加藤氏は「お客様にとって、どんなアセットなら魅力的か」が最大のポイント殿部、ソニーグループとしてはハードルは非常Ⅱ高いが、「エンターテインメント」をターゲットにしていきたいと述べ、「投資やソニー銀行と接点がない方」の関心を惹くことができるような魅力的な商品を作っていきたいと語った。

なお、ソニー銀行は3月3日、過去にキャンペーンで配布したNFTなどを楽しむことができるWeb3エンタメ向けアプリ「Sony Bank CONNECT」を発表。さらに、ブロックチェーンを基盤としたウォレットのリリースに向けた要件定義や設計を進めており、同アプリはその第一段の位置づけにあると述べている。

また3月5日には、第2号案件として、三井住友信託銀行、ST基盤を提供するSecuritize Japanと提携し、セキュリティトークン「米ドル建てグリーンファイナンスセキュリティトークン(2024年第1号)」を発行すると発表した。米ドル建てセキュリティトークンの発行・募集は日本初の取り組みになるという。

※パネルディスカッション第2部「不動産デジタル証券の展望〜二次流通市場の拡大とスタートアップによる発行〜」は別途、取り上げます。

|取材・撮影・文:増田隆幸

※編集部より:本文で紹介した数字に間違いがありました。訂正のうえ、更新しました。