市場急落を分析、押し目買いの機会か:暗号資産アナリスト

このところ伝統的な市場には動揺が広がっているが、その要因は様々だ。第一に、日本銀行が円安対策で金利を引き上げたため、トレーダーは円キャリートレードのポジションを解消した。第二に、米国の経済成長に対する懸念が、特に直近の雇用統計など期待外れな一連の発表を受けて前面に出てきた。そして最後に、イランがハマスの政治指導者暗殺への報復を宣言したことで、中東における戦争拡大の懸念が生じた。

このような金融、経済、地政学的な不安は広範囲にパニックを引き起こした。例えば、日本の日経平均株価は1日で1987年以来最大の下げ幅を記録し、米国の多くの大型ハイテク株は数日間にわたって2桁の下げ幅を記録するなど、枚挙にいとまがない。

下降気味にある中でも、以下の通り、我々の掲げる強気の主張をこれまで同様に確信しており、その核となる信条は揺らいでいない。

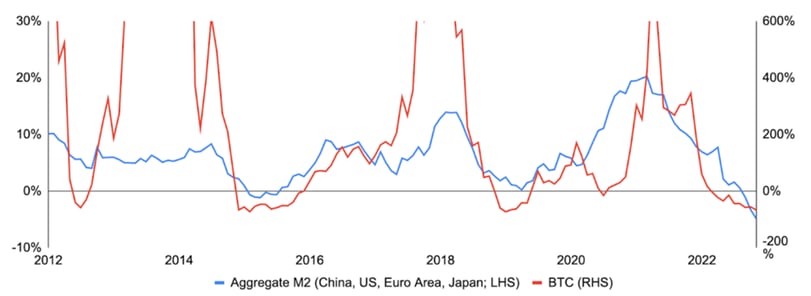

- 中央銀行の利下げ:我々は世界的な金融緩和の始まりに居合わせている。以下に示すように、世界的な流動性の上昇は歴史的にビットコイン(BTC)相場を動かすきっかけとなってきた。

- ETF(上場投資信託)のフロー:ビットコインETFのスポットは170億ドル(約2兆6600億円、1ドル=147円換算)のネットフローを獲得。イーサリアム(ETH)ETFのスポットは、ETHEの流出を乗り越えつつある。証券会社は自社のフィナンシャル・アドバイザーたちに対して割り当ての勧誘を許可し始めた。これらの結果が、ゆっくり、しかし着実にTWAP(時間加重平均価格)注文に繋がっている。

- 改善する米国のスタンス:誰が大統領になろうと、消費者を保護しイノベーションを促進する明確な道筋を引くことを両党がより強く望むようになれば、最終的に企業活動には火がつくであろう。

- 政府にとってのビットコイン:確率は低い上にトランプ氏の当選が必要となる可能性が高いが、米国の戦略的ビットコイン準備金の創設は、それが孕む意味合いとゲーム理論的な他国による購入を考えると、国家レベルでビットコイン争奪戦を引き起こす可能性がある。

そして、こうした短期での強気の見通しは、年月を経て暗号資産(仮想通貨)が最終的にどのような存在になるかという、暗号資産が持つ最高の原動力を加味せずとも立てられるものである。

世界の流動性とビットコイン価格の比較、前年比成長率

出典:中国人民銀行、米連邦準備制度理事会、欧州中央銀行、日本銀行、Investing.com、グラスノード(Glassnode)、GSR

注:現地通貨のM2を米ドルに換算し、前年比成長率を取る前に集計。国によってM2の定義が若干異なる場合があるが、M2の一般的な概念は、現金、当座預金、現金に容易に換金可能な非現金資産を含むマネーサプライの指標である。

リスクの捉え方

そして、ブラック・スワン的な出来事は常に起こり得るが、多くの大規模かつ確率の高いリスクを特定するのは難しい。以下の例を参照されたい。

- 債務問題の解消: FTXが130億ドル(1.9兆円)の現金を債権者に返却したり、マウントゴックス(Mt Gox)がハッキング事件の被害者にビットコインを払い戻したりするなど、尾を引いていた過去の問題が解消されつつある。その上、FTXの現金が再投資され、マウントゴックスの債務問題がなくなれば、これらはカタリストへと変わりえる。

- 伝統的金融市場のリスク:金融・経済の不透明感は薄れつつあると見ることもできよう。日銀は利上げの打ち切りを示唆し、ゴールドマン・サックス(Goldman Sachs)は米国が景気後退に陥る可能性を25%に過ぎないと予想している。なお、米連邦準備制度理事会(FRB)は成長率が鈍化した場合に「修正」することを約束している。

- その他:米国が押収した1300億ドル(約19.1兆円)のビットコイン・ポートフォリオを売却したり、アルトコインが大量にアンロックされたり、中央集権型取引所やステーブルコインが破綻したりといった、その他のリスクは、結果が逆となったり、管理可能もしくは確率が低下したように見えることもあり得る。

このような強気の考え方が現実化し、リスクが薄れ、暗号資産が最終形に向けて歩を進めることになれば、つまりはおそらくDapp(分散型アプリケーション)が主流になったり、ビットコインやイーサリアムが世界中で決済手段として採用されることが近づけば、ビットコインは100万ドル(約1.47億円)を簡単に突破し、上記のことが起こる確率がどの程度であっても、リスクリワードは極めてポジティブなものになると考える。ビットコインが 「デジタル・ゴールド 」となる代わりに、ゴールドが 「フィジカル・ビットコイン 」に追いやられることを想像してみてほしい。

ギフトとしての値下がり:買い時

詰まるところ、我々は最近の急落を贈り物と見なしている。これにより、堅実なエントリー・ポイントが提供され、暗号資産のリスクリワードをここ数年で最大のものに押し上げた。実際、イーサリアムは米証券取引委員会(SEC)によるイーサリアムETFに関する驚くべき方針転換が起きる以前よりも下落しており、ビットコインは米国が暗号資産に対する立場を変更する以前よりも下落している。確かに、以前とは全く異なるマクロ環境にあるが、これらのカタリストが広く織り込まれていると主張するのは難しい。

つまり、30%超の下落率は確かに不愉快ではあるが、それは魅力的な機会を生み出す。先週の出来事からネガティブになるのは簡単だが、ファンダメンタルズに対する自身の見方を伝えるのに価格を利用するのは、高く買って安く売ることにつながる。その代わり、優れたアナリストは、不利な値動きの原因が自分の仮説を無効にしていないかどうかをチェックし、もしそうでないのであれば、今よりはるかに大きな上昇を考慮してポジションを拡大する。

リスクが薄れ、ビットコインが100万ドル(約1.47億円)に達する可能性が正当になり、最近の急落で潜在的なアップサイドが増して強気な見方が確からしくなった今、リスクリワードがこれほど魅力的に見えたことはない。押し目買いのタイミングである。

注:本コラムで述べられている見解は筆者のものであり、必ずしもCoinDeskやその所有者、関連会社の見解を反映するものではない。

|翻訳・編集:T.Minamoto

|画像:Shutterstock

|原文:The Anatomy of a Meltdown (and Just BTFD)