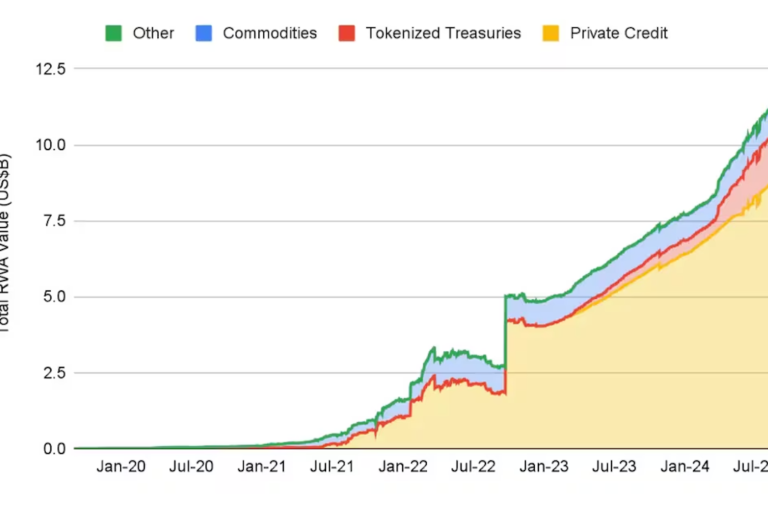

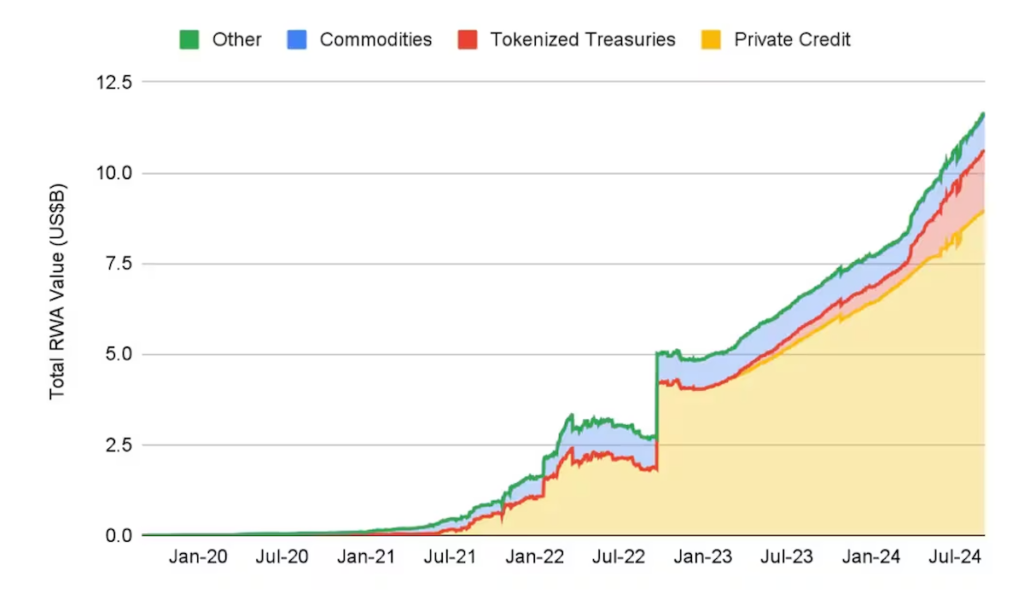

トークン化された現実資産(RWA)の市場価値が120億ドルを突破

- 米国債を中心に、トークン化された現実資産(RWA)は引き続き成長を続けている。

- ブラックロックのRWAの市場価値は5億ドルを超えている。

ステーブルコインを除くオンチェーンの現実資産(RWA)の市場価値は上昇を続けており、これは従来の資産のブロックチェーンベースのトークン化に対する投資家の継続的な関心を表している。

9月13日、バイナンス・リサーチ(Binance Research)が発表した報告書によると、現在、RWAの総額は120億ドル(約1兆6800億円、1ドル=140円換算)を超える。この金額には、1750億ドル(約24兆5000億円)規模のステーブルコイン市場は含まれていない。

不動産、国債、株式、カーボンクレジットなどといったRWAのトークン化により、従来は流動性の低かった市場が取引しやすくなり、投資家は資産を小口で購入できるようになる。また、明確な記録を残し、決済プロセスを合理化することも可能になる。

1年以上前から、トークン化は1兆ドル(約140兆円)規模のビジネスチャンスとして注目されており、従来の金融のブロックチェーンへの移行を加速させている。ブラックロック(BlackRock)やフィデリティ(Fidelity)などのウォール街の大企業は、SecuritizeやPolymathなどの暗号資産(仮想通貨)ネイティブのプロジェクトと並んで、RWAトークン化への参入に成功している。

米国財務省証券のデジタル版であるトークン化された国債ファンドは、市場価値が22億ドル(約3080億円)を超え、ブラックロックのBUILDは5億2000万ドル(約728億円)近くに達している。時価総額4億3400万ドル(約607億6000万円)のフランクリン・テンプルトン(Franklin Templeton)のFBOXXは、トークン化された財務省証券としては2番目の規模だ。

バイナンス・リサーチによると、アメリカの金利上昇がトークン化された米国債市場に急速な成長と主導権をもたらした。

「この成長は、2023年7月以来、フェデラルファンド金利の目標値が5.25%〜5.5%で安定していることから、アメリカの金利が23年ぶりの高水準にあることが影響している可能性が高い。これにより、アメリカ政府保証の米国債の利回りは、多くの投資家にとって魅力的な投資対象となっている」とバイナンス・リサーチのアナリストは報告書で述べている。

しかし、アメリカ連邦準備制度理事会(FRB)は今後数カ月の間に金利引き下げを行うと予想されており、トークン化された米国債を含む利回り商品への魅力を損なう可能性がある。FRBは来週、最初の金利引き下げを発表する可能性が高い。

バイナンス・リサーチによると、トークン化された米国債への需要を大きく減らすには、大幅な金利引き下げが必要となる可能性がある。

「現時点での金利がこれほど高いので、金利引き下げの規模と頻度が重要になるだろう。現状では、主要なトークン化された米国債の利回りは4.5%〜5.5%であるため、これらの利回りが競争力を失うまでには、かなりの金利引き下げが必要になるだろう」とアナリストは指摘した。

バイナンス・リサーチは、オンチェーンのプライベートクレジット、トークン化されたコモディティ、不動産についても調査した。報告書によると、オンチェーンのクレジット市場は90億ドル(約1兆2600億円)の価値があり、2023年に2兆1000億ドル(約294兆円)規模だった伝統的なプライベートクレジット市場のわずか0.4%にすぎない。

また、住宅担保融資を提供するフィンテック企業であるFigureは、オンチェーンのプライベートクレジット市場の市場価値の大半を占めている。しかし、Figureを除いても、Centrifuge、Maple、Goldfinchが牽引役となり、このサブセクターは依然としてアクティブローンの面で成長を遂げている。

|翻訳:CoinDesk JAPAN

|編集:井上俊彦

|画像:Binance Research

|原文:Tokenized Real-World Assets (Excluding Stablecoins) Market Value Hits Over $12B: Binance Research