イーサリアム2.0、ステーキングのリスクと報酬

イーサリアム2.0がスタートした。プルーフ・オブ・ステーク(PoS)メカニズムを搭載した新たなブロックチェーンは、現在のイーサリアムブロックチェーンよりも数倍の効率性、拡張性、安全性を持つと言われている。

イーサリアム2.0が完全にスタートするまでにはまだ数年かかるとされている。その第一段階となるフェーズ0の「ビーコンチェーン」は、ネイティブ通貨イーサリアム(ETH)に新たなユースケースを生み出した。「ステーキング」だ。

ステーキングとは何か? その仕組みは? イーサリアム2.0でイーサリアムをステーキングすることのリスクとリターンは?

こうした疑問を、今後数カ月間にわたって明らかにしていきたい。また、イーサリアム2.0の開発が、成長を続けるDeFi(分散型金融)のエコシステムや、ライバルとなるスマートコントラクト・ブロックチェーンの競争環境に与える影響についても考えていく。

現在の状況

出典:Dune Analytics and Beaconcha.in

12月1日夜の時点で、イーサリアム2.0には90万129イーサリアム(約5億3200万ドル、約555億円)がステーキングされている。これはネットワークの運用開始のために必要だった当初の目標を66%上回っている。

ネットワークの運営を実現するための資金とユーザーの参加は十分に整い、イーサリアム2.0は最初のハードルを越えた。つまり、新しいブロックを生成・処理するための最初のサイクルを乗り切った。

12月1日22時58分(協定世界時=日本時間2日7時58分)時点で、合計100エポック(エポック:ビーコンチェーンでの取引単位)が2万1291のバリデーターの参加によって完了した。バリデーターは、いわゆるマイナーのような存在で、ネットワークとデータを安全性を担保する役割を担う。

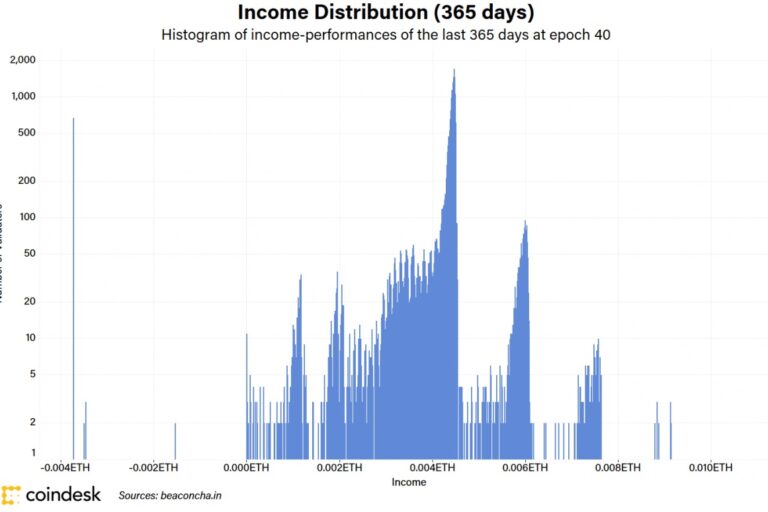

イーサリアム2.0上でアクティブなバリデーターは、ネットワークへの参加に対して、平均で1日に0.00403イーサリアムを獲得しており、これは当記事執筆時点では2.36ドル(約247円)にあたる。この数字は、バリデーターが増えるに従って減少していく。

毎日、最大900の新しいバリデーターがイーサリアム2.0に参加できる。12月1日時点で、約6200のバリデーターが参加を待って待機している。米CoinDeskのイーサリアム2.0バリデーターもその1つだ。

新たなフロンティア

CoinDesk 20のデータによると、2020年1月1日にイーサリアムに投資した場合、これまでに364%上昇している。これは相当の数値だが、イーサリアムブロックチェーンに構築された資産は2020年、さらに大幅な上昇を見せている。

例えば、DeFiの代表的なトークン「YFI」を見てみよう。YFIはDeFiプラットフォーム「ヤーン・ファイナンス(Yearn Finance)」のガバナンストークンで、1年前には存在していなかった。だが、データサイトのメッサーリ(Messari)によると、いまや2300%上昇している。DeFiは資産クラスとして全体で、年初から456%上昇している。

誰もが幸運だったわけではない。コンパウンド(Compound)のトークン「COMP」は、この夏に大きな人気を集めた後、大幅に下落し、年初から55%下落している。

こうしたトークン、そして全般的なDeFiの成功と失敗によって、一部の投資家はより安定的なリターン、特にソフトウエア・リスクの小さなものを探している可能性がある。

そこで、イーサリアムの預け入れに対して、安定したリターンを約束するイーサリアム2.0が注目されている。

ステーキングの勧め

仮にDeFiトークンを保有しているなら、イーサリアム(ETH)も保有しているだろう。DeFiトレーダーにとっては幸運なことに、DeFiの初めての弱気市場は、イーサリアム2.0のスタートとそれに続く報酬配布の時期と重なった。

PoS(プルーフ・オブ・ステーク)ネットワークであるイーサリアム2.0の報酬は、ステーキングへの参加比率をもとにした配布カーブで決まる。支払いは、もちろんイーサリアムだ。年率に換算すると、ステーキングに対する報酬は、一部のDeFiプロジェクトのそれに匹敵する。

実際、イーサリアム2.0のステーキング報酬は、初期のステーキング参加者には約20%でスタートする。より多くのバリデーターがネットワークに参加するにしたがって報酬は減少し、年率4.5〜7%となっていく。

一方、データサイトのDeFiレート(DeFi Rate)によると、信頼性の高いDeFiプロジェクトのリターンは5〜7%。リターンがもっと大きなプロジェクトも存在するが、今年、多くのDeFiプロジェクトの命運を左右したソフトウエアリスクを負うことになる。

リスクと報酬

もちろんステーキングにもリスクはあり、DeFiとは違うデメリットがある。デポジット(預け入れ資産)が減らされる可能性があるだけではなく、隠れたソフトウエアリスクも存在する。

イーサリアム2.0のバリデーターは、イーサリアム2.0の仕様をさまざまな言語でプログラミングした5つの異なるクライアントから、いずれかを選ぶ必要がある。2020年下半期のテストがいかに順調だったとしても、これらのクライアントには欠陥が潜んでいて、ハッキングなどの被害にあうかもしれない。これは、初期のステーキング報酬が非常に高く設定された理由の1つだ。

さらに、あるクライアントはデポジットコントラクトへの参加が遅れ、初期の高リターンのチャンスを逃すことになった。

プリスマティック・ラボ(Prysmatic Labs)はイーサリアム2.0仕様の最後の実装で互換性が担保できなかった。残念なことに、準備が整ったのは、デポジットコントラクトが上限に達した後だった。CoinDeskをはじめ、熱心なバリデーターはネットワークへの参加を待っているが、少なくとも最初の週の手厚い報酬は逃すことになった。

イーサリアム2.0でのステーキングはまた、保有するイーサリアムが数カ月から数年にわたってロックアップされることも意味する。つまり、確認できるが、触ることはできない。

しかし、流通市場がロックアップ期間にまつわる懸念を解決するかもしれない。例えば、コインベース(Coinbase)の最高プロダクト責任者、スロジット・チャタージー(Surojit Chatterjee)氏は12月1日、ステーキングされたイーサリアム向けの市場「ビーコンチェーン・イーサリアム(BETH)」を作るとブログで明らかにした。

ステーキングにまつわるリスクを考慮すると、BETH市場が他のトークンと比べて、どれほど流動性を持つものになるのか興味深い。

翻訳:山口晶子

編集:増田隆幸、佐藤茂

画像:CoinDesk Research/beaconcha.in

原文:Introducing Valid Points: The Risks and Rewards of Staking on Eth 2.0